【SMM钢铁】马来西亚钢铁产业现状与发展格局

长材产能过剩,平材高度依赖进口,马来西亚钢铁产业结构性失衡仍在加剧。

马来西亚钢铁行业正处于由“扩充产能”迈向“绿色转型”和“高附加值制造”的关键阶段。在《新工业总体规划2030》政策与碳中和愿景的双重驱动下,钢铁产业结构优化和转型升级成为核心议题。

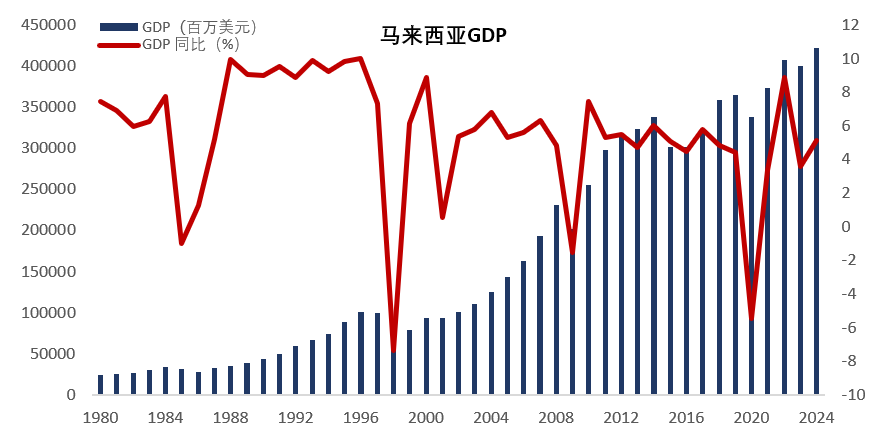

数据来源:WorldBankGroup

数据来源:WorldBankGroup

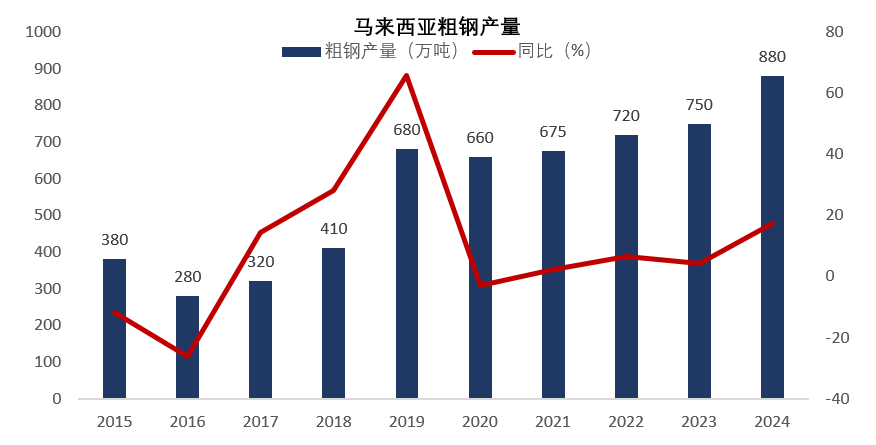

2024年,马来西亚GDP增长5%至4,220亿美元。房地产,基建与制造业的回暖成为支撑钢材需求的核心动力。受益于新增产能释放,粗钢产量在2024年跃升至880万吨,较2015年增长超过130%。十年来,马来西亚钢铁产业逐步摆脱低谷,呈现出扩产提效与结构优化的并进格局。

数据来源:WSA,MISIF

数据来源:WSA,MISIF

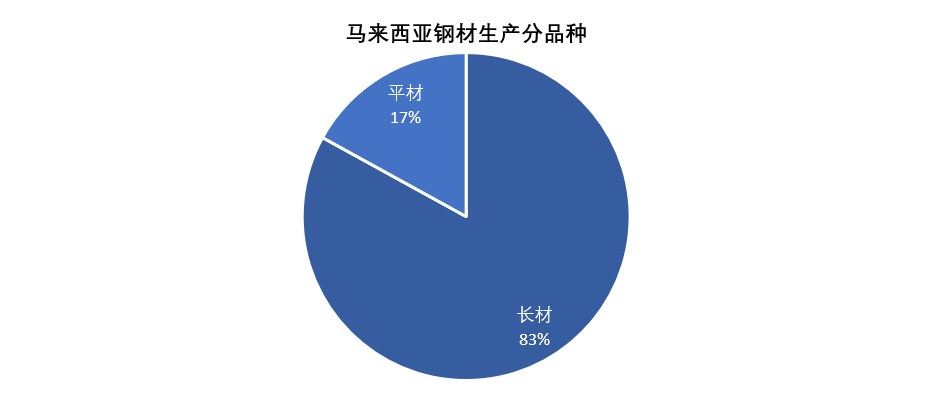

但与此同时,产能结构性失衡的问题仍十分突出。当前长材(如螺纹钢,线材)产量占比高达83%,主供建筑与基建领域;平材(如热轧,冷轧,镀层板等)仅占17%,而制造业,电器,汽车等领域对平材高度依赖,进口替代率偏低,成为制约本地制造业链条升级的关键瓶颈。

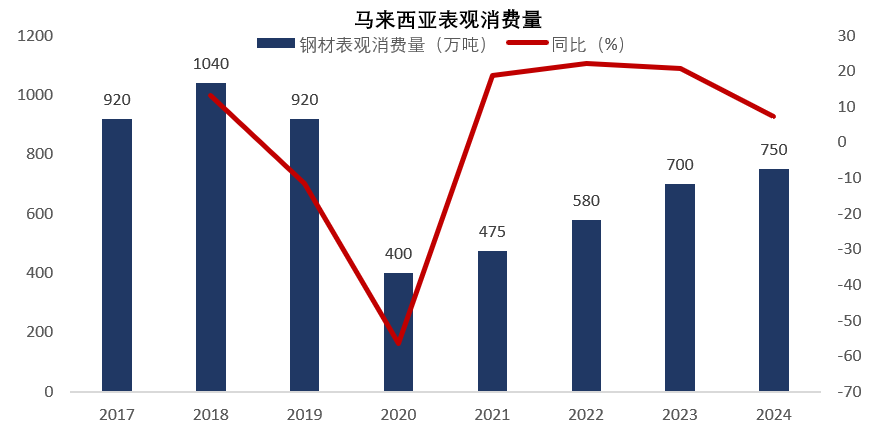

数据来源:MISIF,DOSM

数据来源:MISIF,DOSM

由于缺乏铁矿石资源,马来西亚钢厂普遍采用电弧炉(EAF)+连铸连轧的生产路线,原料以废钢与HBI为主,节能减排优势明显。相比之下,具备高炉—转炉(BF-BOF)的一体化流程钢厂极为稀缺。目前仅联合钢铁与东方钢铁具备高炉产线。

其中,联合钢铁年产能达350万吨,为当地规模最大的全流程钢厂,聚焦建筑用长材,依托关丹港(Kuantan Port)具备原料进口与产品出口的区位优势;东方钢铁则在建龙集团支持下布局热轧平材,成为当地重要的HRC供应商。除这两家外,其余主流企业如金狮集团,南达钢铁,安裕钢铁等皆以EAF方式主要生产长材为主。

数据来源:MISIF,MSI

数据来源:MISIF,MSI

马来西亚钢铁产业具备显著的地理集中优势,主要钢厂集中于西马半岛的彭亨,登嘉楼,雪兰莪和槟城等州份,与关键港口形成了高效联动。巴生港(Port Klang)是全马最大贸易港,支撑雪坡地区钢厂原料及产品运输;关丹港与甘马挽港(Kuantan & Kemaman Port)紧邻联合钢铁和东方钢铁,是高炉企业的重要通道;新山港与丹绒帕拉帕斯港(Johor Port & Port of Tanjung Lepas)则是连接新加坡及出口市场;民都鲁港(Bintulu Port)支撑东马钢材供给。

数据来源:MISIF

数据来源:MISIF

钢厂与港口间的高匹配度,构建起覆盖全国的高效物流体系,尤其支撑了平材进口和长材出口的顺畅流通。

当平材需求不断上升,马来西亚钢铁如何摆脱进口依赖?

近年来,马来西亚钢材表观消费呈现出明显的周期性波动。根据图表显示,2018年消费量达1040万吨高位后受2020年受疫情冲击影响跌至400万吨,此后逐步回升至2024年的750万吨,呈现稳步复苏态势。尽管整体尚未完全回复到疫情前高位,但增长趋势显著,反映出内需逐步恢复。

数据来源:WSA,MISIF

数据来源:WSA,MISIF

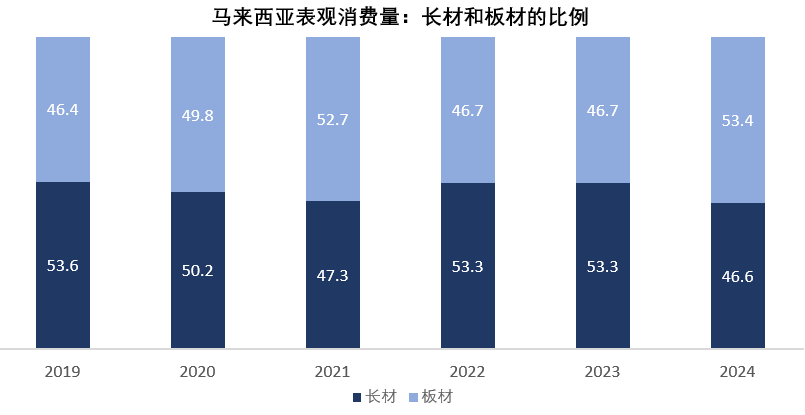

2024年消费结构显示,板材占53.4%,已超过长材的46.6%,但与当地产能结构(长材占83%)存在显著错配,说明平材依赖进口较多。

数据来源:MISIF

数据来源:MISIF

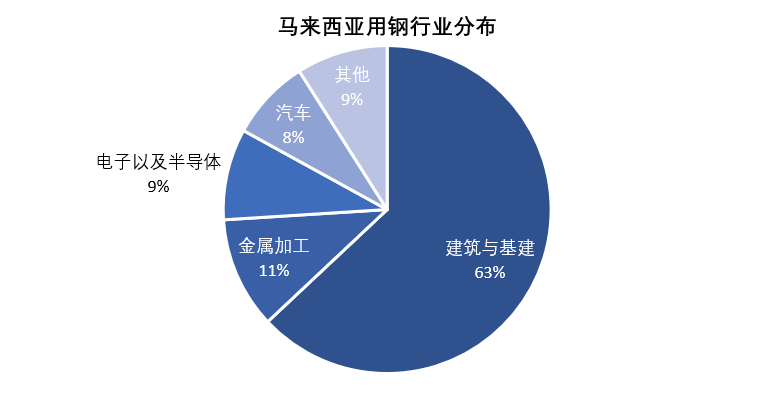

在下游行业分布中,建筑与基建占比高达63%,是绝对消费主力。钢材消费集中度较高,显示当地钢铁需求仍以传统行业为主,但随着制造业升级,板材需求未来仍有持续上升空间。

数据来源:DOSM,SMM

马来西亚钢材贸易结构优化,出口品种多元化趋势显现

数据来源:WSA

数据来源:WSA

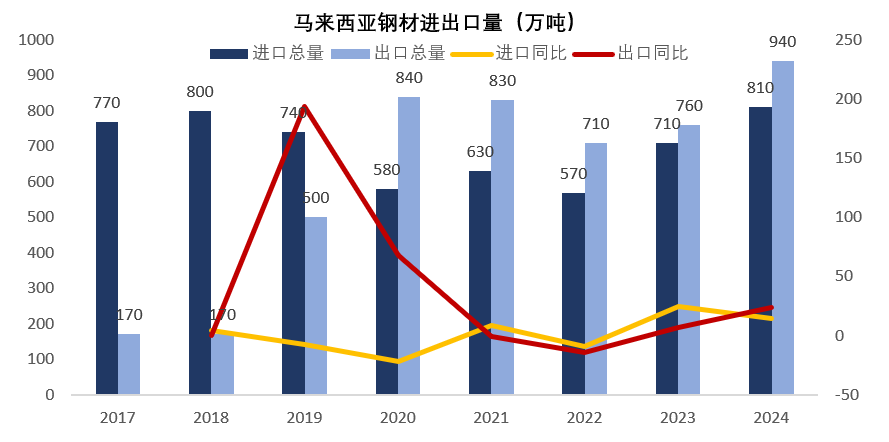

近年来,马来西亚钢材出口量整体呈增长态势,2024年出口量达940万吨,显著高于2018年的170万吨,也突破了2020年疫情后出现的高点,虽然出口同比增速有所放缓,但总体规模稳步扩大。进口方面则相对平稳,2024年总量为810万吨。自2020年以来,马来西亚已连续五年实现钢材净出口,净出口结构初步形成。但值得注意的是,钢铁产业对外依存度仍然较高,尤其在品种结构方面仍存突出矛盾。

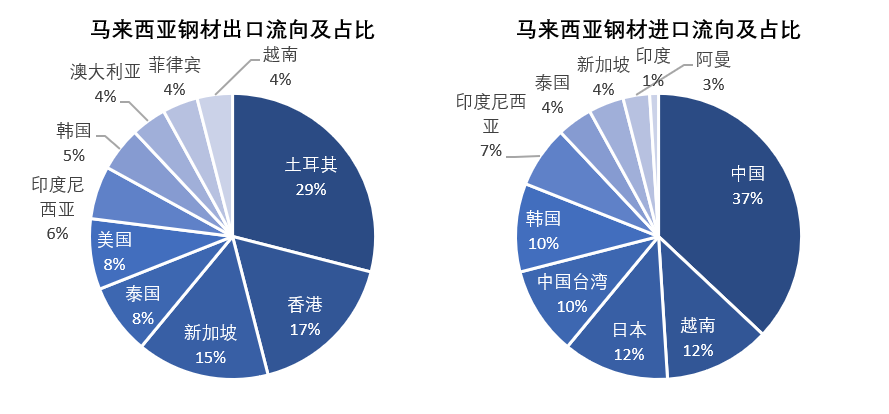

从出口流向来看,土耳其是马来西亚最大的出口目的国,占比达 29%。香港(17%)和新加坡(15%)作为转口枢纽亦占据显著份额,利于马来西亚钢材进一步流向更广泛的亚太或欧美市场。其他几个出口主要国家显示出口市场已具备一定分散化格局。

数据来源:MSI,DOSM

数据来源:MSI,DOSM

在进口方面,中国为马来西亚钢材的最大来源国,占比高达37%,几乎占据整体进口市场的四成。其后为越南(12%),日本(12%),中国台湾(10%),韩国(10%),显示出大马钢铁供应链对东亚地区高度依赖,其余东盟国家亦占据一定份额。这种以亚洲为主的进口格局有利于运输成本控制,但也暴露出对特定区域供应的依赖风险。

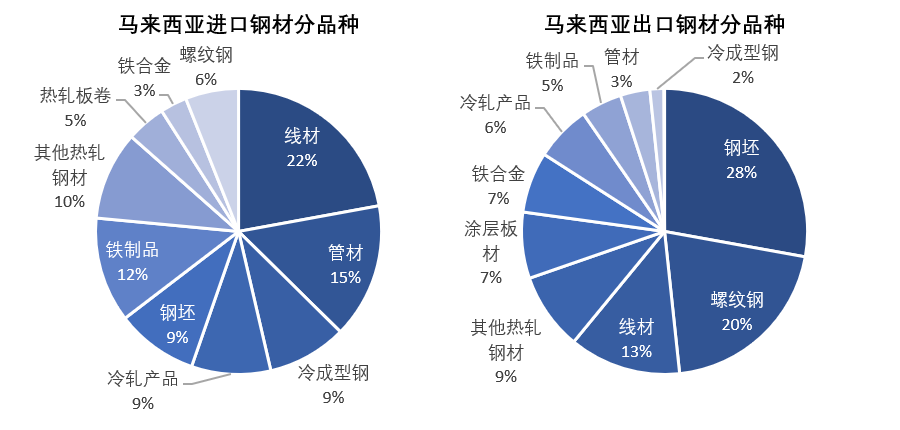

进口品种结构主要集中在线材(22%),管材(15%),铁制品(12%)与钢坯(9%)等中间产品;此外还有冷轧产品(9%),冷成型钢(9%),热轧板卷(5%)等平材类别,广泛用于制造业,汽车,电器等精加工行业,显示出大马内高端产能仍然不足。

数据来源:MSI,DOSM

数据来源:MSI,DOSM

而出口则偏向初级产品,主要以钢坯(28%),螺纹钢(20%),线材(13%)为主,均属于长材和初级原料范畴;涂层板材,合金钢等高附加值产品占比较低。这种出口“初级化”、进口“高端化”的结构,反映出大马钢铁产业尚处于产业链中下游,仍需向高端加工延伸。

马来西亚钢铁贸易摩擦升级:发起与被动反倾销双向施压并存

随着钢材进出口规模扩大,马来西亚日益卷入全球钢铁贸易摩擦。2018年以来,马方对多国发起十余起反倾销案件,涵盖冷轧,螺纹钢,盘条等产品,税率最高达30%,凸显其加强大马本地钢铁产业保护的决心。

数据来源:中国贸易救济信息网

数据来源:中国贸易救济信息网

与此同时,加拿大、美国、澳大利亚、越南等国也多次对马来西亚的产品发起反倾销调查,涉案产品包括焊接管,混凝土钢筋,热轧板卷等,税率多在10%-20%之间。马来西亚面临“出口受限”与“进口防御”双重压力,贸易环境更趋复杂。

数据来源:中国贸易救济信息网

未来展望:从长材过剩到结构升级,马来西亚钢铁产业走向绿色与高端并举

随着东南亚经济逐步复苏、制造业回流趋势增强,马来西亚钢材需求正稳步恢复。预计未来大马钢材表观消费量有望延续上涨趋势,其中建筑与基建仍是传统支柱,但板材消费占比将逐年扩大,受益于制造业,电器,汽车等行业的发展带动。目前马来西亚长材产能出现阶段性过剩,市场竞争日趋激烈;而平材产能则相对短缺,高度依赖进口。中长期看,马来西亚需加快推动平轧产品线扩建,提升本地平材自给能力,从而降低对进口的依赖。在产业格局层面,拥有全流程产线布局的企业将成为未来马来西亚钢铁市场的核心主导力量。相比之下,其余以电弧炉(EAF)为主的钢企若要提升竞争力,需加快向平材领域延伸,逐步实现由传统建筑用材供应商向中高端制造领域的价值链跃升。

整体来看,马来西亚钢铁产业正站在绿色转型与结构调整的关键十字路口。未来行业面临“绿色低碳,产能转型,区域竞争”三重挑战,企业唯有明确定位,推进差异化发展,才能在区域一体化与全球供应链重塑中把握先机,实现从“产能扩张”到“质效并举”的战略转型。

掌上有色

掌上有色下载

关注SMM

微信扫一扫关注

扫码进群

扫一扫添加群主

进微信群领福利

在线客服

微信扫一扫

客服热线

021-31330333

021-31330333

服务时间:工作日9:00-18:00

返回顶部